- 佃農取得耕地三七五租約補償費,應以半數申報綜合所得稅其他所得

- 誤將統一發票轉供他人使用之補救做法

- 進口3D列印醫療器材應符合相關輸入規定,以免違規受罰

- 醫療院所短漏報自費收入,經查獲將補稅處罰

- 國稅局從優、從寬原則處理花蓮地震受災戶汰舊換新退還新車貨物稅

- 網路賣家銷售貨物或勞務應覈實開立統一發票

- 產業創新條例第10條之2規定(俗稱台版晶片法案)首年申請適用,鞏固我國關鍵產業供應鏈核心地位,鼓勵根留臺灣

- 進口飲料品應注意是否須課徵貨物稅

- 補給船舶需用品須經海關核准後始可裝船

- 以自己名義為他人進口貨物,因涉及虛報或夾藏走私等違法情事依海關緝私條例規定處罰

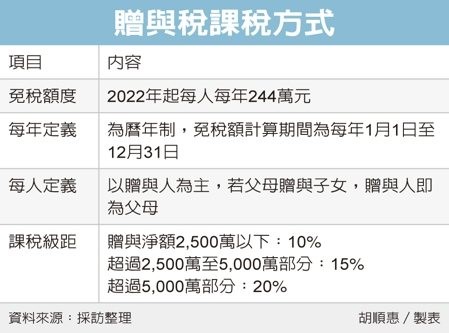

- 父母出資為小孩購買不動產,其贈與金額以土地公告現值及房屋評定標準價格計算贈與稅額

- 營利事業變更會計年度應注意所得稅申報期限

- 112年度綜合所得稅逾期未申報或申報錯誤之處理方式

- 使用統一發票之營業人解散或廢止時,處分餘存貨物應報繳營業稅

- 死亡前2年內贈與特定人財產,按死亡時價值併入遺產課稅

- 繼承人協議分割遺產,不課贈與稅

- 正確填寫復查申請書依法向海關申請復查

- 營利事業資金貸與他人不收取利息或收取利息偏低者,不能認列相當於該貸出款項所支付之利息支出或其差額

- 公股銀行落實青安貸款貸前徵審、貸後管理及加強稽查

- 小規模營業人導入行動支付適用租稅優惠期間至114年12月31日

- 營業人隨貨附贈現金抵用券,於實際抵用時得按折讓後金額開立統一發票

- 使用統一發票營業人承攬工程應依規定時限開立發票

- 扣繳稅款開放以活期存款帳戶或信用卡繳納

- 綜合所得稅結算申報截止後,如何補申報

- 自用住宅購屋借款轉貸於原借款未清償範圍內之利息支出可合併列報扣除

- 所得稅結算申報自繳稅款未全數繳納者,由稅捐稽徵機關逕為禁止財產處分

- 營業人自行拍賣或變賣債務人之動產抵押物,應開立銷貨發票

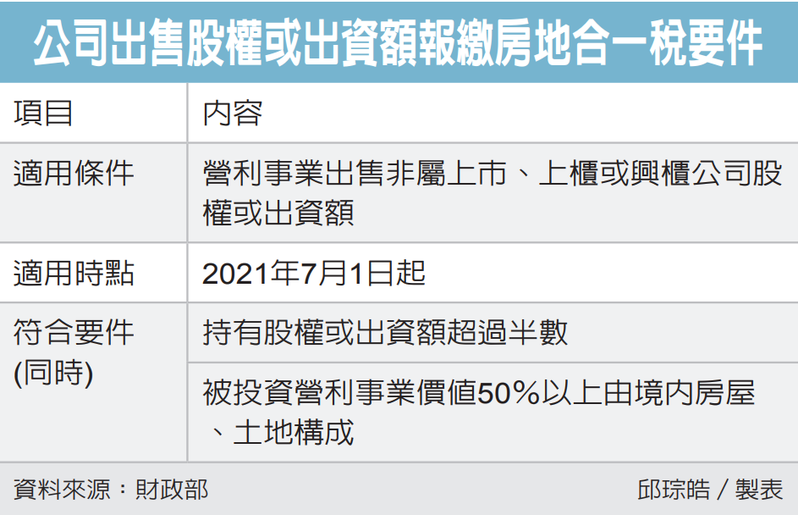

- 買賣未上市股 避開四大稅務雷區

- 公司放貸未收利息 仍應設算收入課稅

- 稅局獵漏 盯新興交易平台

- 會計師提醒 跨國併購 留意最低稅負制

- 申報營所稅 別漏八種收入

佃農取得耕地三七五租約補償費,應以半數申報綜合所得稅其他所得

財政部臺北國稅局表示,佃農因地主收回三七五租約耕地取得之補償費,屬變動所得,應以半數作為當年度其他所得申報綜合所得稅,其餘半數免稅。

該局進一步說明,耕地出租人依平均地權條例第77條規定終止租約收回耕地時,除應補償承租人為改良土地所支付之費用及尚未收穫之農作改良物外,應就申請終止租約當期之公告土地現值,預計土地增值稅,並按該公告土地現值減除預計土地增值稅後餘額三分之一給予補償,而耕地承租人應依所得稅法第14條第3項規定,按取得補償費之半數作為當年度綜合所得稅其他所得課稅,其餘半數免稅。

該局舉例說明,佃農甲君與地主乙君簽訂三七五耕地租約,嗣乙君於110年間收回耕地而與甲君協議終止租約,並給付補償費370萬元,惟甲君於辦理110年度綜合所得稅結算申報時,漏未申報該筆所得,經該局查獲以甲君收取補償費半數185萬元併計核定其他所得,除補徵所漏稅額,並依所得稅法第110條第1項規定裁處罰鍰。

誤將統一發票轉供他人使用之補救做法

依統一發票使用辦法第21條第2項規定,營業人購買之統一發票或稽徵機關配賦之統一發票字軌號碼不得轉供他人使用,如有違反者,將依加值型及非加值型營業稅法第47條第2款規定處新臺幣3千元以上3萬元以下罰鍰。

財政部高雄國稅局說明,稅務代理人或總分支機構營業人統一購買發票時,因一次購買多家營業人發票,較易發生誤用他人統一發票或誤將統一發票轉供他人使用的情形,最近即發生記帳士誤將A、B公司申購的發票對調交付使用而遭處罰案例。營業人如誤將統一發票轉供他人使用,在未經檢舉、未經稅捐稽徵機關或財政部指定之調查人員進行調查前,主動向稅籍所在地稽徵機關報備實際使用情形或在財政部稅務入口網,採線上申辦-報備「將統一發票轉供他人使用」,均可依稅務違章案件減免處罰標準第16條之2規定免予處罰;但如果1年內自動報備將統一發票轉供他人使用達3次以上者,則不適用免罰規定,應依稅務違章案件裁罰金額或倍數參考表規定處罰,請特別注意。

進口3D列印醫療器材應符合相關輸入規定,以免違規受罰

臺北關表示,進口3D列印醫療器材,應於進口前依醫療器材管理法第25條規定,向主管機關衛生福利部食品藥物管理署辦理查驗登記,經核准並發給許可證後,始得輸入。倘輸入時未取得許可文件,依據同法第68條規定,得處新臺幣6萬至200萬元罰鍰;如有販賣、供應意圖者,依第62條規定,可處3年以下有期徒刑、拘役或科或併科1,000萬元以下罰金,所輸入的醫療器材亦應依法限期退運或沒入銷毀,進口人不得不慎。

該關進一步表示,為明確規範我國3D列印醫療器材管理範圍及法規,食藥署於107年公告「積層製造(3D列印)醫療器材管理指引」,該指引內容包含適用範圍及3D列印醫療器材屬性管理原則,常見列屬醫療器材管理者,包括手術器械、手術導板、骨科、牙科、神經學科相關植入物與固定物等;非列屬醫療器材管理的則有手術模型、解剖構造模型等。是以,進口3D列印技術相關之產品是否列屬醫療器材管理,係由主管機關食藥署依產品的功能、用途、使用方法及工作原理等綜合評估判定之。

臺北關提醒,為避免產品歸屬爭議致延誤通關時間,建議廠商應於輸入前檢具貨品說明書及原廠型錄等資料,洽詢食藥署判定產品屬性或申辦許可文件等相關事宜,以避免因違反相關規定而受罰。

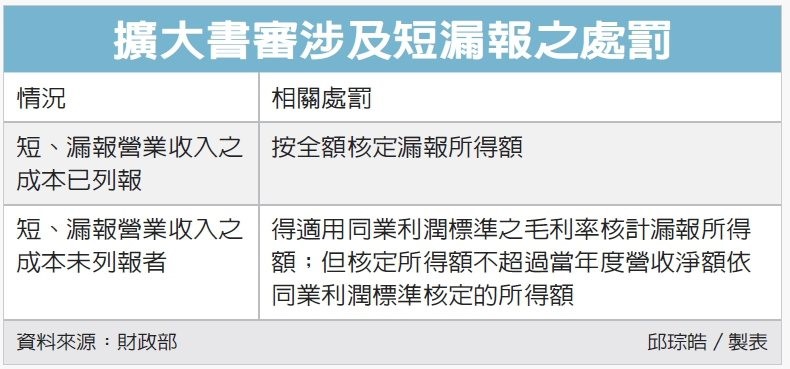

醫療院所短漏報自費收入,經查獲將補稅處罰

醫療院所主要執行業務收入,除全民健保收入、部分負擔及掛號費收入外,尚有自費收入,均須誠實依法申報,如有短、漏報情事,一經稽徵機關查獲會依法補稅及處罰。

財政部高雄國稅局以眼科醫療院所為例說明,近來民眾使用手機等科技產品頻繁,帶來藍光、近距離及用眼過度等問題,白內障手術有增加趨勢,為改善視覺品質,置換人工水晶體價格從健保給付到自費數萬元均有。國稅局每年都會蒐集業者使用人工水晶體自付差額類別、數量,分析申報之自費收入是否合理,由於醫療院所常收取現金,且收費較高之診療費大部分係病患自費負擔項目,因此時有隱匿並漏報該類業務收入情事,該局近期查獲轄內某眼科醫療院所短報向病患收取的自費人工水晶體收入,予以調增收入補稅並處罰鍰。

醫療院所為病患提供醫療行為所收取的自費收入均應確實申報,如經檢視有短漏報情事,在未經檢舉、未經稅捐稽徵機關或財政部指定之調查人員進行調查前,應儘速依稅捐稽徵法第48條之1規定自動向稅捐稽徵機關補報並加計利息補繳所漏稅款,以免漏稅遭補稅處罰。

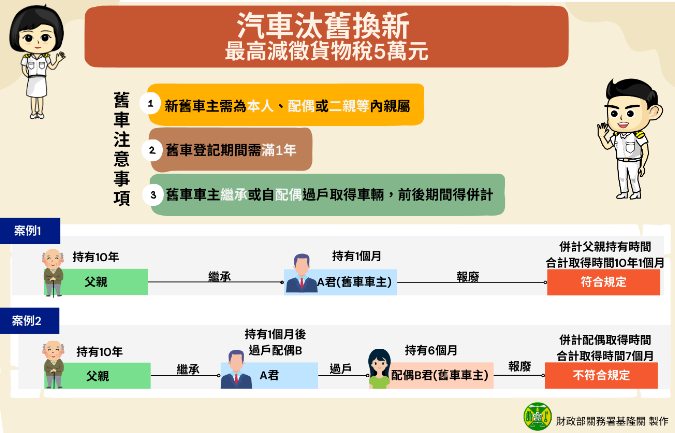

國稅局從優、從寬原則處理花蓮地震受災戶汰舊換新退還新車貨物稅

113年4月3日花蓮地震,致花蓮地區及其他縣市部分地區災損嚴重,受災戶之中古車遭毀損滅失,而無法取得中古車行車執照或環保署廢機動車輛回收管制聯單影本或廢機動車輛回收證明影本。又地震前已換購新車之受災戶,原計畫報廢中古車,卻因地震不僅中古車車體滅失,亦恐因災後重建而延遲報廢車籍。

財政部南區國稅局新化稽徵所說明,對於持有村里長、警察機關、鄉鎮市區公所或相關機關開立因113年4月3日花蓮地震造成車輛毀損滅失證明之車主,雖無法提供上述中古車行車執照及回收管制單,,惟國稅局秉持從優、從寬原則處理,以車輛毀損滅失證明單代替,不影響受災戶依貨物稅條例第12條之5及第12條之6規定申請退換新車貨物稅之權益。

網路賣家銷售貨物或勞務應覈實開立統一發票

財政部北區國稅局說明,因應網路賣家整合運用新興交易平台或物流倉儲、系統建置、金流串接、資料分析及行銷廣告等一連串網路交易周邊業者來完成交易,已漸成商業主流;為維護租稅公平,國稅局持續蒐集各項金流、物流及資訊流等多元課稅資料,並據以與網路賣家申報資料勾稽比對,加強選案查核營業人申報銷售額異常之案件。

該局舉例,甲公司110年及111年間於乙網路平台銷售保健食品等商品,並使用訂單管理系統管理其營銷。嗣該局透過大數據分析,發現甲公司申報銷售額偏低,爰蒐集相關交易資料,查獲該公司短漏報銷售額1.3億餘元,除補徵營業稅額650萬餘元外,並依加值型及非加值型營業稅法第51條第1項第3款及稅捐稽徵法第44條規定擇一從重裁處325萬餘元。

網路賣家銷售貨物或勞務應覈實開立統一發票,如有短漏開發票情事,在未經檢舉及稽徵機關或財政部指定的調查人員進行調查前,儘速補辦稅籍登記及自動補報補繳所漏稅款,可依稅捐稽徵法第48條之1規定免予處罰。

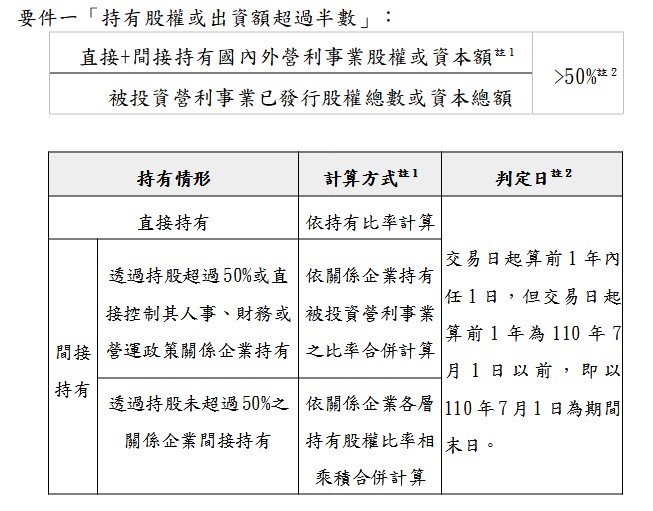

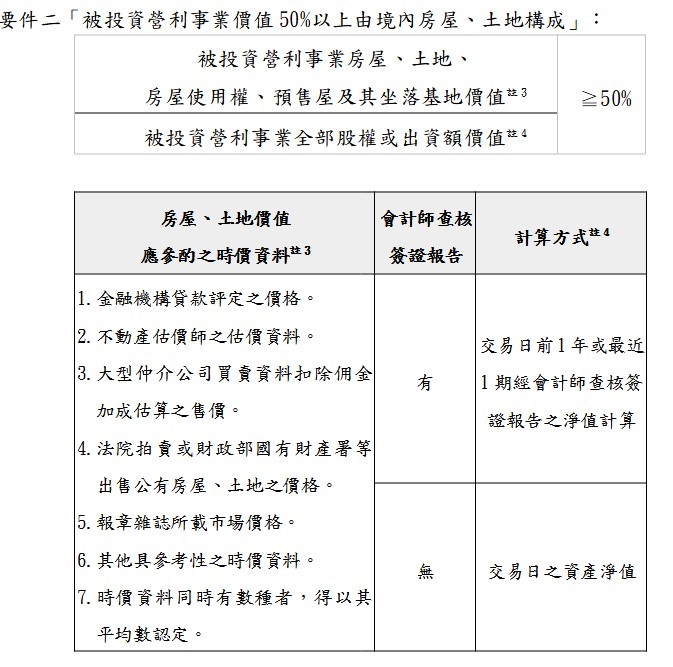

產業創新條例第10條之2規定(俗稱台版晶片法案)首年申請適用,鞏固我國關鍵產業供應鏈核心地位,鼓勵根留臺灣

為強化我國產業國際競爭優勢,鞏固全球供應鏈核心地位,112年1月19日公布增訂產業創新條例第10條之2,對於我國境內進行技術創新且居國際供應鏈關鍵地位之公司,符合一定要件,投資於前瞻創新研究發展支出金額可適用25%投資抵減(以下簡稱前瞻創新研發投抵),其購置自行使用先進製程之全新機器或設備支出金額如達一定門檻(無金額上限),可適用5%投資抵減(以下簡稱先進設備投抵),惟為確保公司享有租稅優惠後政府仍能取得基本稅收,支應施政所需,訂有各項抵減稅額不得超過當年度應納營利事業所得稅額30%,與其他投資抵減優惠併計抵減稅額,原則上不得超過當年度應納營利事業所得稅額50%,施行期間自112年1月1日起至118年12月31日。

112年度為前開二項投資抵減優惠實施首年,據經濟部表示共有4家企業申請適用,將由經濟部成立之跨部會審查小組進行審查,並於本年底前將審查結果送公司所在地稅捐稽徵機關,俾據以辦理核定投資抵減稅額事宜。

財政部進一步說明,適用前瞻創新研發投抵應符合下列各項要件:

一、研究發展費用達新臺幣(下同)60億元。

二、研究發展費用占營業收入淨額比率(研發密度)達6%。

三、有效稅率達一定比率(112年度為12%)。

適用先進設備投抵者,除須符合前述要件外,尚須符合設備支出金額達100億元之門檻要件。前開研發費用、研發密度及購置設備支出之門檻規模,係為確保我國關鍵產業供應鏈核心地位,爰參考主要國家類似產業之研發支出及設備支出指標、我國產業投資現況及激勵業者擴大研發及增購設備之目的所訂定,期使業者為適用前開租稅優惠而持續擴大研發量能、投資先進設備,鞏固我國永續競爭地位。

至於當年度有效稅率須達一定比率(112年度12%,113年度15%)要件,係考量20國集團(G20)及經濟合作暨發展組織(OECD)推動支柱二(PillarⅡ)-全球企業最低稅負制(Global Minimum Tax, GMT)有關企業基本有效稅率15%之國際共識,且為使享受諸多租稅優惠之公司在我國繳納合理稅負,維持對我國財政基本貢獻。倘政府提供公司高度租稅優惠,協助其維持國際競爭地位,但在我國境內未就其利潤繳納合理稅負(例如12%),不得適用本項租稅優惠,以避免因過度租稅優惠致其有效稅率過低,與其他未享有租稅優惠之公司回饋利潤之20%予國家建設相較,形成不公,甚至因主要國家自2024年或2025年陸續實施GMT而將我國稅收拱手讓人。

財政部強調,公司符合上開各項適用要件者,不限產業類別,均得申請適用。又公司未符合上開適用要件,致無法適用前瞻創新研發投抵及先進設備投抵優惠,如符合產業創新條例第10條(研發支出投資抵減)及第10條之1(智慧機械等投資抵減)規定,仍可適用該二條投資抵減優惠,有助產業均衡發展。

進口飲料品應注意是否須課徵貨物稅

臺中關近來發現有業者報運進口瓶裝甘蔗汁,未主動申請書面審查且未申報貨物稅,經海關審核後,核認屬貨物稅條例第8條第1項規定之稀釋天然果蔬汁,應從價課徵8%貨物稅,業者未依規定申報,違反該條例第32條第10款規定,除補徵所漏稅款外,並處以罰鍰。

該關進一步說明,甘蔗汁係由甘蔗經擠壓過濾而得之汁液,屬天然果蔬汁,如經稀釋,即為符合貨物稅條例第8條第1項及第3項規定之飲料品,應課徵貨物稅。

該關提醒,貨物稅係依貨物稅條例第2章所列應稅項目、稅率及稅額徵收,貨品分類號列註記有稽徵特別規定T(進口應課徵貨物稅)或T*(部分進口應課徵貨物稅)代碼,僅供進口人參考,貨物稅之課徵仍應依實到貨物是否屬貨物稅條例規定之應稅品項辦理,業者如不確定應否繳納貨物稅,建議主動於進口報單〔審驗方式〕欄位填報代碼〔8〕(申請文件審查),俾利海關審核,並免違規受罰。

補給船舶需用品須經海關核准後始可裝船

臺中關表示,在港船舶就地採購之專用物料,應由輸出人檢具出口報單及依規定應檢附之船長或船公司或其代理行之申請書及其他出口必須具備之有關文件,送海關出口單位審核,經核其品類量值合理者,即准由稽查單位辦理船邊驗放,切勿擅自裝船。

該關進一步說明,依船舶需用物品申請驗放作業要點第3點規定,在港船舶就地採購之專用物料或停泊於外錨區之船舶就地採購之專用物料及船員食用品品類量值合理,不涉沖退稅及簽審規定,且其整批出口之離岸價格在新臺幣10萬元以下者,其輸出人得檢具發票及「供應船舶/船員用品日用品申報表兼准單」1式3份向海關申請,經核准後,由稽查單位於船邊或港內碼頭邊查核無訛後裝運上船;整批離岸價格在新臺幣2萬元以下,經海關審查發票及申報表兼准單無訛者,得免予船邊或港內碼頭邊查核逕行裝船,未依規定辦理者,海關得取消其免驗資格。

臺中關提醒,輸出人倘未向海關申報逕自將貨物裝船,依海關緝私條例第36條規定,最重可處貨價3倍以下之罰鍰及貨物沒入之處分,籲請業者辦理船舶補給業務時,應經海關核准後始可裝船,以免受罰。

以自己名義為他人進口貨物,因涉及虛報或夾藏走私等違法情事依海關緝私條例規定處罰

海關為有效遏止不肖廠商及私梟取巧借用他人進口商牌照虛報貨物進口,對不知情之進口人違反真實申報義務,視其報運進口之貨物所夾藏之物品為管制物品或准許進口類物品,分別依海關緝私條例第37條第3項轉據第36條第1項或第37條第1項規定處罰;而對幕後走私之實際貨主則依同條例第36條第1項及第3項規定處罰。

海關近年查獲不少以自己名義為他人進口貨物,因涉及虛報或夾藏走私等違法情事遭受重罰,進口人主張因非實際違章之行為人,不服海關處分而提起行政救濟之案件。對此,臺中關指出,進口貨物通關係採申報及查驗制度,並課以進口人誠實申報之義務。進口人(即報單所載之納稅義務人」)為他人報運貨物進口,若有虛報情事致違反海關緝私條例者,即有違反誠實申報之作為義務,亦應自負其責,不得因其非實際貨主而開脫責任。又依據行政罰法第7條規定並參酌最高行政法院102年度判字第39號判決意旨,若納稅義務人基於逃避管制之意圖,或明知內容不實而為申報者,固因具備「故意」之主觀要件而應受罰;倘納稅義務人並無不法之意圖,亦無預見申報內容與實際來貨不符之結果,惟未善盡其注意義務,致其申報內容錯誤,亦因構成「過失」虛報行為,而得予處罰。

臺中關表示,進口商如出借牌照或以自己名義為他人進口貨物,若經查獲其內夾藏毒品、槍械或其他管制物品者,除追究幕後實際貨主刑事及行政上私運責任外,進口商亦將一併移送司法機關追究刑責,縱進口商對夾藏走私一事不知情,或經司法機關偵辦結果免受刑罰,仍需因過失負虛報責任,依海關緝私條例第36條第1項規定被處貨價3倍以下罰鍰,處罰相當重。

父母出資為小孩購買不動產,其贈與金額以土地公告現值及房屋評定標準價格計算贈與稅額

財政部臺北國稅局說明,父母出資為小孩購買不動產,依遺產及贈與稅法第5條第3款規定,以自己之資金,無償為他人購置不動產者,贈與之標的為該不動產;其贈與財產價值之計算,依同法第10條第1項及第3項規定,土地以公告土地現值為準;房屋以評定標準價格為準。

該局舉例說明,甲君於111年購買不動產2,000萬元,並登記於兒子名下,該不動產之公告土地現值為600萬元,房屋評定標準價格為20萬元,則贈與金額為620萬元(600萬元+20萬元),贈與稅額為37.6萬元〔(620萬元—免稅額244萬元)*10%〕。

納稅義務人出資為子女購置不動產,應於不動產買賣契約訂定日之次日起算30日內向主管稽徵機關辦理贈與稅申報,如有漏未申報及繳納稅者,在稽徵機關查獲前,請儘速向戶籍所在地國稅局辦理補申報及補繳所漏稅款,以免受罰。

營利事業變更會計年度應注意所得稅申報期限

財政部南區國稅局表示,營利事業如果打算從曆年制改為特殊會計年度,除應事先報經核准外,還要留意變更會計年度後辦理所得稅申報的規定。

該局說明,依所得稅法相關規定,營利事業之會計年度應為每年1月1日起至12月31日止;但因原有習慣或營業季節之特殊情形,呈經該管稽徵機關核准者,得變更起訖日期。營利事業報經該管稽徵機關核准變更會計年度者,應於變更之日起1個月內,將變更會計年度前之營利事業所得額,申報該管稽徵機關,並依規定計算應納稅額於申報前自行繳納;另變更日前未滿一年之未分配盈餘,應併入變更後會計年度之未分配盈餘辦理申報,至變更前其餘年度尚未辦理申報之未分配盈餘,則應按其原屬會計年度依規定期限辦理申報。

該局舉例說明,甲公司會計年度原採曆年制,報經稽徵機關核准自113年10月1日起改採10月制(10月1日至次年9月30日),則該公司會計年度變更前113年1月1日至9月30日之營利事業所得額,應於變更之日起1個月內(即113年10月31日前)辦理申報,其變更日前未滿一年(即上述113年1月1日至9月30日)之未分配盈餘應併入變更後會計年度未分配盈餘辦理申報,申報期間係116年2月1日至2月28日,而該公司112年度尚未辦理申報之未分配盈餘,應按原屬會計年度(曆年制),於114年5月1日至5月31日期限內辦理申報。

112年度綜合所得稅逾期未申報或申報錯誤之處理方式

財政部南區國稅局表示,112年度綜合所得稅結算申報已於今(113)年5月31日截止。尚未申報者,未經稽徵機關啟動調查或未經他人檢舉前,自動補報繳並加計利息,可免予處罰。

該局說明,所得稅法第71條規定,個人除全年所得總額不超過當年度規定之免稅額及標準扣除額合計數者,得免申報外,其餘納稅義務人應依規定辦理結算申報,該局將補申報方式彙整說明如下(附表):

該局進一步表示,已完成申報的民眾,如過了申報期限才發現有遺漏或錯誤,不論原申報採何種方式,都要填寫1份正確的申報書,向戶籍所在地國稅局辦理更正申報,更正後如有短繳稅款,應填寫「綜合所得稅自動補報稅額繳款書」,以現金向金融機構(郵局不代收)繳納差額稅款及加計自動補報之利息;更正後如有溢繳稅款,國稅局會辦理退稅。

該局另提醒,若原申報時採標準扣除額,嗣欲改為列舉扣除額者,須在稽徵機關核定前,檢附相關收據或證明文件及申請書,向戶籍所在地國稅局辦理更正申報。如要變更112年度綜合所得稅申報納稅義務人,應於今年11月30日前出示原選定及變更後納稅義務人具名簽章的申請書,向戶籍所在地國稅局辦理更正。

| 綜合所得稅結算申報逾期補申報方式彙整說明如下: |

繳退稅

/

可申報方式 |

退稅或不補不退案件 |

繳稅案件 |

| 以稅額試算通知書確認申報(限於113年9月10日前) |

- 填寫「退稅確認申報書」或「確認申報書」。

- 逕送或以掛號郵寄至戶籍所在地國稅局所屬分局、稽徵所或服務處。

|

- 填寫「綜合所得稅自動補報稅額繳款書」,以現金向金融機構(郵局不代收)繳納稅款及加計自動補報之利息。

- 繳納稅款後之繳款書自行留存,免再送(寄)至國稅局。

|

| 自行填寫申報書辦理申報 |

- 採用人工方式填寫申報書。

- 將申報書逕送或以掛號郵寄至戶籍所在地國稅局所屬分局、稽徵所或服務處。

|

- 採用人工方式填寫申報書。

- 填寫「綜合所得稅自動補報稅額繳款書」,以現金向金融機構(郵局不代收)繳納稅款及加計自動補報之利息。

- 將申報書及相關附件(含已加蓋代收稅款收款章之繳款書),逕送或以掛號郵寄至戶籍所在地國稅局所屬分局、稽徵所或服務處。

|

使用統一發票之營業人解散或廢止時,處分餘存貨物應報繳營業稅

財政部南區國稅局表示,使用統一發票之營業人,其解散或廢止營業時所餘存之貨物,無論是抵償債務或分配與股東,應依規定開立統一發票並報繳營業稅。

該局說明,使用統一發票之營業人解散或廢止營業後,餘存之貨物不再銷售,這些餘存貨物在原購進時所支付之營業稅,已依法申報扣抵銷項稅額,該營業人如將餘存貨物用來抵償債務、分配給股東或出資人,依加值型及非加值型營業稅法第3條第3項第2款及同法施行細則第19條第1項第1款及第25條規定,視為銷售貨物,應以時價(即當地同時期銷售該項貨物之市場價格)為準,認定銷售額,開立統一發票。

該局舉例說明,甲汽車公司於113年3月15日經主管機關核准解散,並向所在地國稅局申請註銷稅籍登記,該公司於股東會決議,將餘存的汽車存貨(5輛)分配給公司的5位股東,分配日當地是類汽車的市場價格5輛合計500萬元(含稅),則甲公司依上開稅法規定,應按500萬元開立統一發票報繳營業稅。

該局呼籲,營業人如有前述視為銷售貨物行為而漏未開立統一發票情事者,在未經檢舉、未經稅捐稽徵機關或財政部指定之調查人員進行調查前,請儘速自動補報及補繳所漏稅額並加計利息,始可依稅捐稽徵法第48條之1規定免除相關處罰。

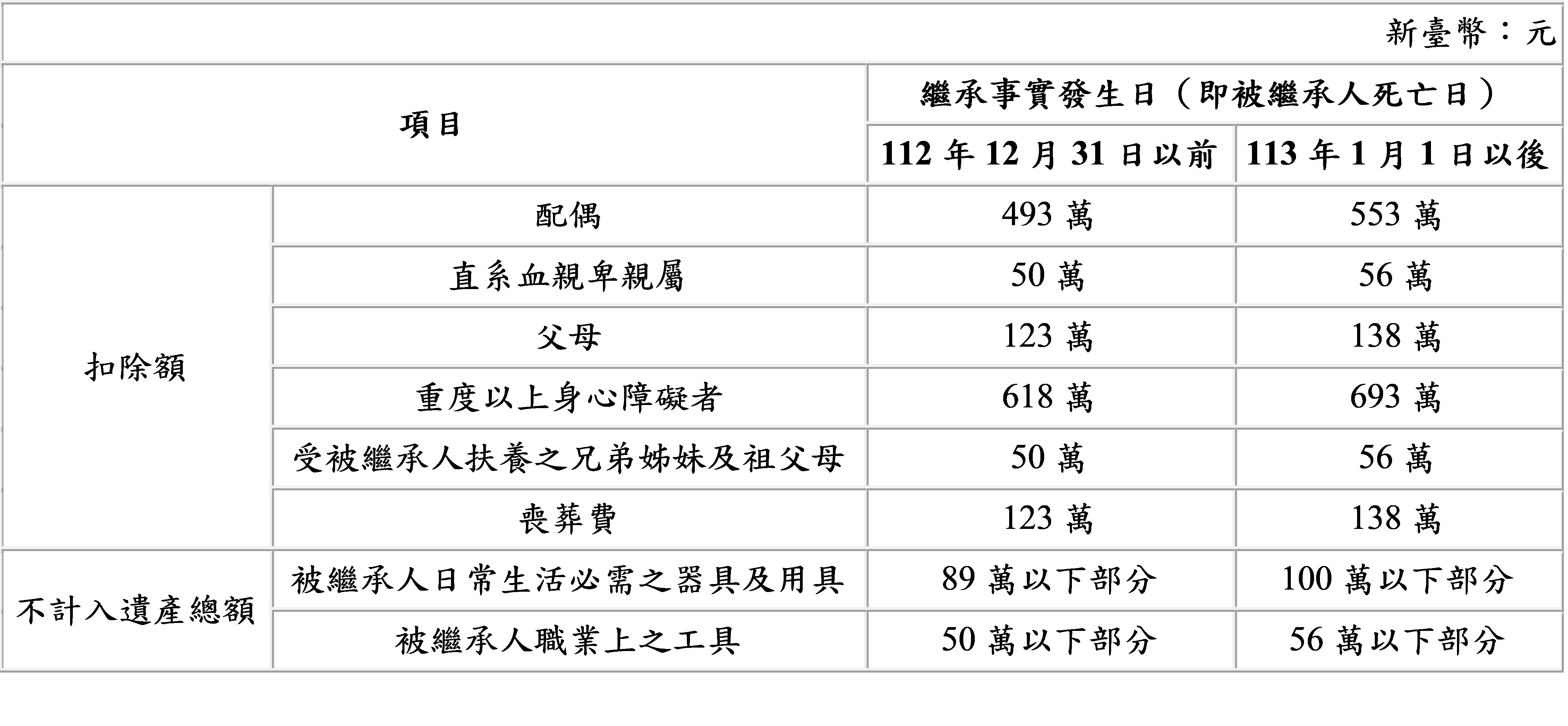

死亡前2年內贈與特定人財產,按死亡時價值併入遺產課稅

財政部南區國稅局表示,民眾申報遺產稅時,常有漏報死亡前2年內贈與配偶或子女之財產,或誤以「贈與時」之價值併入遺產申報等錯誤之情形。

該局說明,依遺產及贈與稅法第15條規定,被繼承人死亡前2年內贈與配偶、依民法第1138條及第1140條規定之各順序繼承人即直系血親卑親屬、父母、兄弟姐妹、祖父母,與渠等配偶之財產,無論贈與時是否申報或繳納過贈與稅,都應視為被繼承人之遺產,併課遺產稅。該贈與財產價值之計算,依同法第10條規定,應以被繼承人「死亡時」之時價為準。

該局舉例說明,被繼承人甲君死亡前2年內贈與上市(櫃)A公司股票予配偶乙君20,000股、其子丙君10,000股及姪子丁君1,000股,「贈與日」收盤價為50元,贈與價值為550,000元(贈與丙君及丁君共11,000股,@50×11,000=550,000)及不計入贈與總額1,000,000元(贈與乙君20,000股,@50×20,000=1,000,000)。而甲君死亡日,A公司股票收盤價已漲為70元,則繼承人計算甲君死亡前2年內贈與A公司股票視為遺產之價值時,除丁君因非屬民法第1138條及第1140條規定之各順序繼承人,其受贈財產免依上開規定視為甲君遺產外,乙君及丙君受贈之股票,應按死亡日之價值2,100,000元【「死亡日」收盤價70元x(20,000股+10,000股)】併入甲君遺產課稅。

該局提醒,納稅義務人辦理遺產稅申報,應確認被繼承人死亡前2年內贈與財產之對象,如果符合遺產及贈與稅法第15條規定,不論贈與時有無申報或繳納贈與稅,都應以「死亡時」之財產價值併入遺產總額申報。

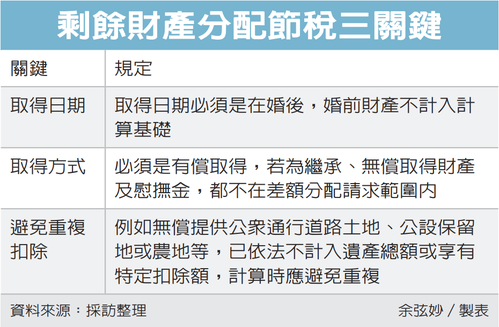

繼承人協議分割遺產,不課贈與稅

財政部南區國稅局表示,繼承人持國稅局核發的遺產稅繳清或免稅等證明書辦理遺產分割登記,不論繼承人間如何協議分割遺產,均不課徵贈與稅。

近來常有民眾詢問,繼承人未依民法應繼分辦理遺產分割,分得少的人是不是就要來國稅局申報贈與稅?如果要繳贈與稅,還可以向法院拋棄繼承嗎?

南區國稅局說明,民法有關應繼分的規定,目的是在繼承權發生糾紛時,可以確定繼承人應得的權益,如果是繼承人間自行協議分配,有些繼承人取得的遺產比依民法應繼分計算的遺產更多,民法並未予以限制。因此,繼承人經協議所取得遺產的多寡,不用與應繼分相比較,沒有繼承人間相互為贈與的問題,當然也不用因為擔心被課贈與稅而拋棄繼承。

國稅局舉例,甲君死亡時,遺有銀行存款2,000萬元,繼承人為配偶及2位子女,雖然依民法第1144條應繼分規定,3人平均分配,各自取得1/3的遺產,但子女考量其母健康狀況不佳,需要龐大醫療費用,經協議後,母分得1,500萬元以保障未來生活開銷,2位子女各分得250萬元,母雖取得較應繼分更多的遺產,惟屬繼承人間的協議,不因此造成繼承人相互間贈與的問題。

南區國稅局特別提醒,我國遺產係採總遺產稅制,繼承人應於繳納遺產稅後,再就稅後遺產協議分割,繼承人以其本身固有之財產先行墊繳遺產稅者,應就遺產扣除該筆墊繳稅款後再行分割,始有前述不課徵贈與稅之適用,換言之,該繼承人至少應分得相當於所墊繳稅款金額的遺產,否則,將因其固有財產的減少,形同實質上對其他繼承人的贈與,即有課徵贈與稅問題。

正確填寫復查申請書依法向海關申請復查

高雄關表示,依關稅法及海關緝私條例規定,民眾如不服海關核定之稅則號別、完稅價格、稅款、特別關稅或裁處,得於收到稅款繳納證或處分書翌日起30日內,以書面向海關申請復查,並依申請書所列項目逐一填寫,俾利審核。復查申請書得於高雄關網站下載(路徑:便民服務>書表檔案下載>高雄關書表下載>法務類>復查申請書)。

該關進一步說明,實務上受理復查案件時,常發生申請人名稱誤載情形,尤其納稅義務人或受處分人為法人組織,申請書上之申請人應填載法人名稱,並加具其代表人姓名及個人資料,例如「申請人」應填寫「○○公司」,「代表人」則填寫公司登記之代表人姓名,不可以公司之代表人、業務負責人或辦理救濟業務之員工等為申請人;另若納稅義務人或受處分人為「○○企業社或商行」,因其不是法人組織,不具法人格,故復查申請之申請人應為該企業社或商行之登記「負責人」,不應填寫企業社或商行名稱。

民眾提出復查申請時,請依式詳細填寫復查申請書各項目,切勿遺漏,以保障救濟權利;倘未依格式提出或有誤載、誤繕情事,若經通知補正逾期不補正,或屬不能補正者,將導致程序不合法,而喪失救濟機會。

營利事業資金貸與他人不收取利息或收取利息偏低者,不能認列相當於該貸出款項所支付之利息支出或其差額

財政部臺北國稅局表示,營利事業所得稅查核準則第97條第11款規定,營業人一方面借入款項支付利息,一方面貸出款項並不收取利息,或收取利息低於所支付之利息者,對於相當於該貸出款項支付之利息或其差額,不予認定。

該局舉例說明,甲公司111年1月1日貸與乙公司款項新臺幣(下同)800萬元,迄至年底乙公司仍未償還,且甲公司未向其收取利息,惟甲公司全年帳上尚有1,500萬元銀行借款,該筆借款之借款利率為2%,爰甲公司應依上開規定,就相當於該貸出款項800萬元支付之利息支出予以調減16萬元(800萬元*2%)。

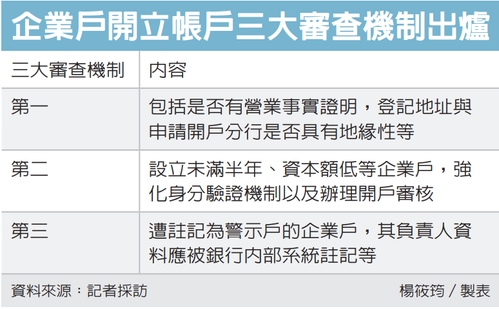

公股銀行落實青安貸款貸前徵審、貸後管理及加強稽查

鑑於近期外界高度關注「青年安心成家購屋優惠貸款」(下稱青安貸款)管理機制,財政部督導公股銀行今(19)日開會研商並針對人頭戶、貸後轉租及自住切結書等三項措施予以盤點精進規劃。

財政部進一步說明,今日會議除討論公股銀行與相關部會共同合作,透過政府資料勾稽查核貸後出租情事外,並就精進公股銀行辦理青安貸款之貸前徵審、貸後管理及稽查三大面向,獲致共識:

一、有關貸前徵審方面,於撥貸前覈實查核,審視是否屬投資客及人頭戶申貸可能行為模式與態樣,澈底落實中華民國銀行商業同業公會全國聯合會函頒「防範投資客炒房及人頭戶申貸機制」相關規定。

二、就強化貸後管理及稽查方面,精進措施包括但不限於檢視建物謄本是否有所有權不得移轉之預告登記,或設定次順位抵押權予第三人等謄本查核、不動產購價回查暨貸後繳款查證機制等。

三、對於新貸戶將徵提自住切結書,明訂若違反規定,將終止利息補貼,返還自違規事實發生日已撥補之補貼利息,並重新核定貸款條件。至舊戶之貸後管理,則依個案情形,依規酌情處理。

財政部表示,上開管理機制並不會影響購屋自住未轉租之借款人權益,並強調青安貸款旨在協助無自有住宅家庭購屋,將持續督導公股銀行落實徵授信審核、貸後管理及加強稽查,以確實符合青安貸款之政策目的。

小規模營業人導入行動支付適用租稅優惠期間至114年12月31日

為鼓勵小規模營業人於實體商店銷售貨物或勞務接受消費者使用智慧型行動載具付款(行動支付),財政部108年8月16日台財稅字第10804615550號令修正發布「小規模營業人導入行動支付適用租稅優惠作業規範」,規定適用租稅優惠期間至114年12月31日。

財政部高雄國稅局表示,經所在地主管稽徵機關核准適用本租稅優惠之小規模營業人,自核准當季至114年12月31日止,享有每月銷售額達新臺幣20萬元時,仍按1%稅率查定課徵營業稅,並免使用統一發票。惟有下列情形之一者,主管稽徵機關得停止其適用租稅優惠,1年內不得再申請適用:

| 主管稽徵機關得停止適用租稅優惠情形 |

一、營業人自行申請停止適用本租稅優惠。 |

| 二、營業人於實體商店銷售貨物或勞務,拒絕消費者使用智慧型行動載具(行動支付)付款。 |

| 三、營業人接受2家以上行動支付業者金流服務者,未分別或未全部委託行動支付業者提出申請。 |

| 四、營業人未經受委託之行動支付業者按季提供前一季各月行動支付銷售額資料予主管稽徵機關。 |

小規模營業人經核准適用本租稅優惠後,請於結帳時主動提醒消費者可使用行動支付裝置付款,並於結帳櫃檯明顯處放置行動支付收款標誌,國稅局將不定期派員查明實際營業情形及收款方式是否符合作業規範相關規定。

營業人隨貨附贈現金抵用券,於實際抵用時得按折讓後金額開立統一發票

財政部臺北國稅局說明,營業人於促銷期間隨貨附贈現金抵用券,因當次消費時尚未發生折抵價款之情事,應按當次消費金額開立統一發票。嗣後經消費者持該抵用券折抵消費時,營業人已確定給予消費者折抵價款,則應按「銷貨折讓」處理,即按原售價開立統一發票,並在發票備註欄註明折讓金額,銷售額合計欄按實收金額(折讓後金額)填列。

該局舉例說明,甲商店推出促銷活動,凡消費者之消費金額達新臺幣(下同)500元以上者,即可獲贈金額50元之現金抵用券(當次消費不得折抵)。消費者乙君於甲商店當次購物金額達500元,甲商店即開立金額500元之統一發票並贈送50元之現金抵用券予乙君;嗣後乙君再次至甲商店購物750元,並以前次消費取得之50元現金抵用券及現金700元付款,則該現金抵用券應按銷貨折讓處理,即甲商店於開立統一發票之金額欄填列750元,另於發票「備註欄」註明現金抵用券折讓金額50元,總計欄項則按實收金額(即折讓後金額)填列含稅總價金額700元。

營業人倘以贈送現金抵用券作為促銷方案,供消費者下次消費時折抵,當次消費仍應按實際售價開立統一發票。嗣後消費者持該現金抵用券折抵價款時,營業人已實際發生銷貨折讓之事實,始得按銷貨折讓後實收金額開立統一發票。

使用統一發票營業人承攬工程應依規定時限開立發票

財政部南區國稅局表示,使用統一發票營業人承攬工程,如屬工料全包方式對外承包工程之「包作業」,依營業人開立銷售憑證時限表規定,應於工程合約所載每期應收價款時開立統一發票。

該局舉例說明,甲承包商為使用統一發票之營業人,包工包料承攬乙君房屋裝修工程,合約載明乙君應依工程進度分3期給付工程款,乙君未依約按期付款,甲承包商因未收到工程款,而未開立統一發票,經國稅局查獲甲承包商違反上開開立時限表規定,除追繳營業稅款外,並依規定處罰。

使用統一發票營業人若有承攬工程,均需依規定時限開立統一發票並申報銷售額,如一時疏忽漏開統一發票,在未經檢舉、未經稅捐稽徵機關或財政部指定之調查人員進行調查前,請儘速依稅捐稽徵法第48條之1規定,自動補報補繳所漏稅額並加計利息,始得免除相關處罰。

扣繳稅款開放以活期存款帳戶或信用卡繳納

財政部南區國稅局表示,隨著數位化時代來臨,繳稅方式更趨多元,以往扣繳單位繳納各類所得扣繳稅款,僅能使用現金、票據或晶片金融卡繳納,為提升扣繳單位繳稅便利性,國稅局近年陸續開放「活期存款帳戶」及「信用卡」線上繳稅方式,提供更便捷服務。

該局說明,使用活期存款帳戶或信用卡線上繳納各類所得扣繳稅款,須透過各類所得憑單資料電子申報系統,其使用方式說明如下:

一、活期存款帳戶繳稅:以扣繳單位之工商憑證或組織及團體(XCA)憑證作為身分驗證,選擇使用扣繳單位之活期存款帳戶繳納,線上繳稅成功後,稅款立即從存款帳戶扣款,一經繳稅成功,不得取消或更正。

二、信用卡繳稅:以扣繳單位之工商憑證、組織及團體(XCA)憑證或帳號密碼(即簡易認證)作為身分驗證,選擇使用扣繳單位之信用卡(企業卡)或負責人本人之信用卡繳納,但以1張信用卡為限,一經授權繳稅成功,不得取消或更正授權金額。

該局進一步說明,透過前揭方式線上繳納各類所得扣繳稅款後,繳稅金額如有變動,屬稅額增加者,就稅額增加部分,可至財政部稅務入口網(https://www.etax.nat.gov.tw)列印附條碼繳款書,向代收稅款金融機構(郵局不代收)或便利商店(限3萬元以下)繳納;屬稅額減少者,可逕洽稅籍登記所在地之國稅局所屬分局、稽徵所辦理退稅。

綜合所得稅結算申報截止後,如何補申報

112年度綜合所得稅申報期限已於113年5月31日截止,尚未辦理申報者或發現原申報內容資料填載錯誤或欲增(減)列扶養親屬者,請儘速向戶籍所在地國稅局補申報或辦理更正申報。

財政部高雄國稅局表示,納稅義務人於申報期間截止後,發現申報資料需要更正,應於稽徵機關核定前,採用人工申報方式辦理更正申報,無網路(含手機)申報或二維條碼申報之適用,若是逾期辦理補申報,須先攜帶本人、配偶及扶養親屬的身分證、私章及授權書,至戶籍所在地國稅局查調所得資料後,填寫人工申報書及繳款書,並以現金繳納稅款,僅須加計利息,即可完成補申報程序;如果是申報退稅的納稅義務人,建議提供金融機構存款帳戶,在符合國稅局規定的作業時程內辦理,則可適用直撥轉帳退稅,快速、安全又便利。

尚未辦理申報之納稅義務人,在稽徵機關未啟動調查或未經他人檢舉前,自動補報並補繳所漏稅款者,可免予處罰。

自用住宅購屋借款轉貸於原借款未清償範圍內之利息支出可合併列報扣除

隨著房價上漲,購屋族貸款利息如能獲得比原始借款更低的利率,除可節省支出外,符合條件者還能繼續列報購屋借款利息扣除額。

財政部高雄國稅局表示,依據所得稅法第17條第1項第2款第2目之5及同法施行細則第24條之3規定,符合以納稅義務人本人、配偶或受扶養親屬名義登記之房屋,在課稅年度辦竣戶籍登記,且無出租、供營業或執行業務使用,可在申報綜合所得稅時,檢具向金融機構辦理購屋借款支付利息的繳息清單(利息單據上如未載明該房屋的坐落地址、所有權人、房屋所有權取得日、借款人姓名或借款用途,請在單據上補註及簽章,並提示建物權狀及戶籍資料影本供核),以當年度實際支付的利息支出減除儲蓄投資特別扣除額後剩下的餘額,申報於列舉扣除額項下的購屋借款利息,每一申報戶以1屋為限,最多不能超過新臺幣(下同)30萬元。另當年度如有改向另一家金融機構借款來償還原來的購屋借款,則在原借款未償還額度內支付的利息,也可以核實減除,但要檢附轉貸的相關證明文件。

該局舉例說明,甲君111年10月購買自住房屋時,以寬限期3年向A銀行借款800萬元,利率2%,後因覓得B銀行利率僅1.8%,於112年6月30日仍以寬限期3年向B銀行辦理轉貸,借款金額1,000萬元,並償還A銀行800萬元,甲君112年支付A銀行利息8萬元及B銀行利息9萬元,因借款期間不重複,且符合購屋自住條件,甲君申報112年度綜合所得稅時(全戶當年度無儲蓄投資特別扣除額),可同時列報A銀行及B銀行之利息支出,惟須注意計算B銀行利息支出時,應以支付B銀行利息總額按轉貸時未償餘額800萬元占轉貸金額1,000萬元之比例計算,即可列報B銀行利息支出為7.2萬元(9萬元*800萬元/1,000萬元),甲君可申報之購屋借款利息為15.2萬元(A銀行8萬元+B銀行7.2萬元),並應檢附轉貸相關證明文件(例如:原始貸款餘額證明書、清償證明書、新借款契約)供國稅局核認。

所得稅結算申報自繳稅款未全數繳納者,由稅捐稽徵機關逕為禁止財產處分

112年度所得稅結算申報已於5月31日結束,財政部南區國稅局提醒民眾,再次確認結算申報應自行繳納的稅款是否已全數繳納,以免因未繳納被加徵滯納金、利息,甚至由稅捐稽徵機關逕為禁止財產處分。

該局表示,依所得稅法及稅捐稽徵法規定,納稅義務人已完成所得稅結算申報,經計算有應自行繳納之稅額,卻未於法定繳納期間屆滿日(113年5月31日)前繳納者,每逾3日按滯納之金額加徵1%滯納金,最高加徵10%,逾30日仍未繳納者將按日加計利息至繳納之日止;而且應自行繳納而未繳之稅款屬逾限繳納稅款,稅捐稽徵機關得免經催繳取證,就可以直接依稅捐稽徵法第24條規定辦理稅捐保全。

營業人自行拍賣或變賣債務人之動產抵押物,應開立銷貨發票

債權人為保全債權,自行拍賣或變賣債務人依動產擔保交易法規定設定動產抵押之抵押物或設定動產質權之質押物,債權人及債務人如屬使用統一發票之營業人,均應開立銷貨發票與買受人及債權人。

財政部高雄國稅局表示,依財政部99年7月19日台財稅字第09904066410號令規定,債權人為保全債權,自行拍賣或變賣債務人之動產抵押物或質押物,屬加值型及非加值型營業稅法第3條第1項規定之銷售貨物行為,應依法開立銷售憑證交付買受人。債權人拍賣抵押物或質押物以抵償債務人之債務,該以物抵債之行為係屬原所有權人(債務人)銷售貨物之行為,如該抵押物或質押物之原所有權人為營業人時,債權人應於收到買受人支付價金時,通知原所有權人開立銷售憑證交付債權人作為進項憑證。

該局舉例說明,債權人甲貿易商為保全債權,將乙貿易商設定動產抵押權的車輛,依動產擔保交易法公開拍賣與丙公司,拍定價格為新臺幣(下同)100萬元。因甲、乙公司為使用統一發票之營業人,甲公司應開立銷售金額(含稅)為100萬元之統一發票交付丙公司,並應於收到丙公司支付價金時,通知乙公司開立統一發票100萬元(含稅之銷售金額)與甲公司作為進項憑證。

買賣未上市股 避開四大稅務雷區

財政部北區國稅局表示,投資人私人間買賣未上市櫃股票,常見有四大稅務雷區,包含買賣未簽證股票、繼承或贈與取得、法院拍賣取得、繳納方式及期限。

北區國稅局表示,依《證券交易稅條例》規定,私人間買賣股票,如未透過證券商,而是由持有人直接出讓給對方,證交稅的代徵人為買受人,由代徵人向賣方按每次交易成交價格,在買賣交割當日依千分之3稅率代徵,並在代徵次日填寫繳款書,繳納國庫。

國稅局提醒四大常見錯誤。首先,民眾轉讓未依《公司法》規定簽證的股票時,多數都知道這類股票因為非屬證交稅條例規定的有價證券,可免徵證交稅,但卻常會忽略,這類交易所得應回歸所得稅法規定,列為財產交易所得課稅,無法適用證所稅停徵。

第二,股票若因繼承或贈與而取得,非屬交易行為,免課徵證交稅,但應在申報遺產或贈與稅時,取得稽徵機關核發的免稅、繳清稅款或同意移轉證明書後,再辦理股票移轉登記。

第三,針對法院拍賣取得的股票,國稅局指出,依證交稅條例規定,股票經法院拍賣,依規定拍定人應代徵並繳納證交稅。

最後,要留意繳納方式及期限,國稅局提醒,買受人代徵證交稅後,應持繳款書至金融機構繳納,超商、郵局都不代收,如未在代徵的次日繳納,每逾三日會加收1%滯納金至30日為止。

國稅局呼籲,私人間直接買賣股票時,可多加利用國稅局網站登錄買賣雙方及買賣標的股票相關資料後,列印條碼化繳款書,並檢視所有欄位資料,確認資料無誤後,再持繳款書向代收稅款的金融機構繳納。

國稅局提醒,部分投資人因不熟悉相關規定,而發生短、漏徵證交稅或股票無法辦理過戶登記,提醒民眾注意。

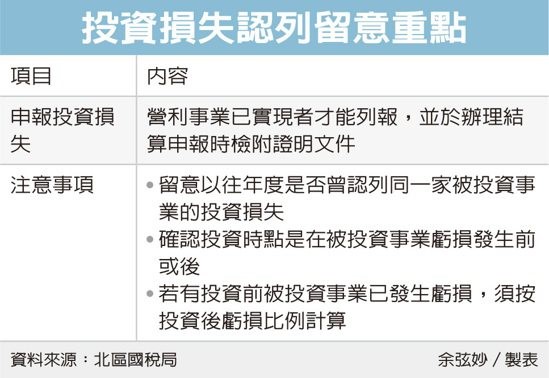

另外,如果是營利事業出售國內上市櫃、未上市櫃股票所得,依所得稅法規定,屬證券交易所得停徵所得稅,依所得基本稅額條例規定,在計算「最低稅負」時應加計這些所得;此外依規定,經國稅局核定的證券交易損失,可自發生年度次年起五年內,從當年度證券交易所得中減除。

公司放貸未收利息 仍應設算收入課稅

財政部中區國稅局表示,公司出借資金給他人,若未收取利息,或雙方約定利息偏低,仍應依《所得稅法》規定設算利息收入課稅。

所得稅法規定,公司的資金借給股東或任何他人,若未收取利息,或約定利息偏低,除了屬預支職工薪資外,應按資金出借期間所屬年度的1月1日臺灣銀行基準利率,計算公司利息收入課稅。

國稅局舉例,甲公司去年1月1日將1,000萬元資金借給股東,結果未收取利息,直到當年年底股東尚未還款,甲公司今年申報去年營所稅時,應按照去年元旦的臺銀基準利率2.867%計算利息收入,共28萬6,700元計入課稅。

稅局獵漏 盯新興交易平台

電子商務熱絡,中小型網購平台如雨後春筍,財政部北區國稅局表示,稽徵機關會蒐集金流、物流、資訊流等多元資料,選案查核異常案件,並緊盯新興交易平台,提醒商家勿心存僥倖。

國稅局指出,網路賣家為擴大商機,不再限以大型電商平台為銷售管道,也常藉由跨平台及周邊業者完成交易,但也因此常發生未依規定報繳營業稅。

國稅局表示,因應網路賣家整合運用新興交易平台或物流倉儲、系統建置、金流串接、資料分析等連串網路交易周邊業者來完成交易,已漸成主流。為維護租稅公平,國稅局持續蒐集資料,並與商家申報資料勾稽比對,加強查核異常案件。

舉例來說,甲公司2021年及2022年間在某網路平台銷售保健食品,使用訂單管理系統,北區國稅局透過大數據分析,發現甲公司申報銷售額偏低,因此蒐集交易資料,查獲甲公司短漏報銷售額1.3億元,除補稅650萬元,也依法裁罰325萬元。

會計師提醒 跨國併購 留意最低稅負制

全球最低稅負制(GloBE)今年上路,勤業眾信稅務部資深會計師廖哲莉表示,GloBE對跨國企業併購交易也將產生重大影響,包括在稅務、盡職調查兩面向,建議買賣雙方應及早在談判前期將GloBE納入考量。

首先,無論何種類型的併購交易,都可能影響買賣雙方是否適用GloBE。由於GloBE設有集團總收入達7.5億歐元的適用門檻,對買方而言,要考慮收購標的後是否達到GloBE適用門檻,若收購前就已落在適用範圍,則要考慮交易標的的有效稅率、是否實質營運等,綜合判斷會不會影響併購後的GloBE稅負。

而對賣方而言,若原本已適用GloBE,則須關注出售後是否就不適用GloBE、交易後是否還有後續GloBE稅務責任等。

另外若涉及合資、持有部分股權或少數股權的併購交易,交易雙方須共同管理GloBE影響,例如補充稅款分擔、稅務遵循等。若涉及到跨境併購,稅務就更加複雜。

其次,在併購的盡職調查方面,在GloBE機制下,標的公司可能須負擔其他關係企業補充稅,併購買方可能要求賣方提供非屬交易標的營運個體資訊,可能涉及賣方集團機敏資訊,無疑增加盡職調查難度。

由於GloBE相關資料眾多,包含不屬於傳統稅務盡職調查的資料,例如會計帳和財報工作底稿、遞延所得稅資產和負債的計算、國別報告等,雙方溝通成本將提高,買方對資料品質疑慮,也可能影響交易價格甚至降低買方意願。

廖哲莉建議,從事併購時應釐清、分配和談判買賣雙方間的新風險。首先,合約條款應說明買賣雙方GloBE風險分攤,再者,聲明與保證條款中納入對財報準確性的保證、對遞延所得稅資產與負債的確認、賣方作出的GloBE選擇等。

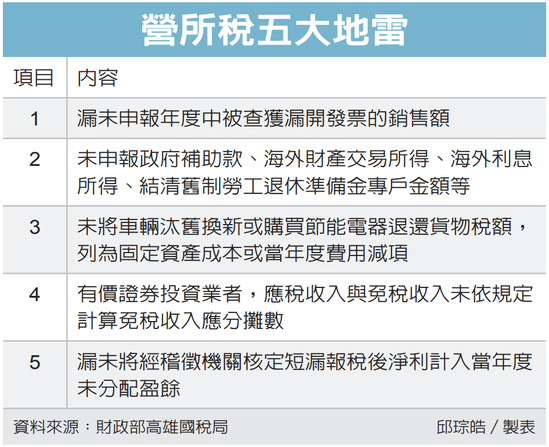

申報營所稅 別漏八種收入

財政部台北國稅局指出,公司申報營所稅時,除非法令有特別規定,否則相關收入都應併入營所稅申報,常見有八種收入容易漏報,包含政府補助款、海關退稅、違約金收入等。

台北國稅局表示,部分營利事業因誤解法令或疏忽,導致發生短漏報收入,遭到國稅局補稅處罰。國稅局列出常見八大樣態,提醒企業務必留意申報規定,避免遺漏。

首先是各級政府各項補助款收入,除非法律明定免稅,否則皆應列入申報;第二,保險理賠收入;第三,金融機構利息收入;第四,結清領回已提撥的勞工退休準備金專戶賸餘款收入;第五,外銷出口收入;第六,海關退稅收入;第七,違約金收入;第八,退還減徵貨物稅收入。

國稅局呼籲,營利事業應審視申報狀況,避免短漏報收入,若在申報後才發現有短漏報所得,在未經檢舉、未經調查前可主動補報補繳,可加計利息免罰。