LSATaxnews 電子週報113年08月12日-113年08月16日

- 汽車舊換新退貨物稅請留意舊車持有時間

- 「贈與」或「信託」農用農地予子女之贈與稅規定

- 凱米颱風造成的災害損失,在災害發生後30日內向國稅局報備!

- 個人買賣外幣賺匯差,次年5月主動申報財產交易所得

- 防堵詐騙 企業開立帳戶要過三關

- 股票移轉子女 節稅有眉角

- 全球最低稅負制 企業六挑戰

- 企業資產提前報廢 可列損失

- 專用設備抵減所得稅新規分析

汽車舊換新退貨物稅請留意舊車持有時間

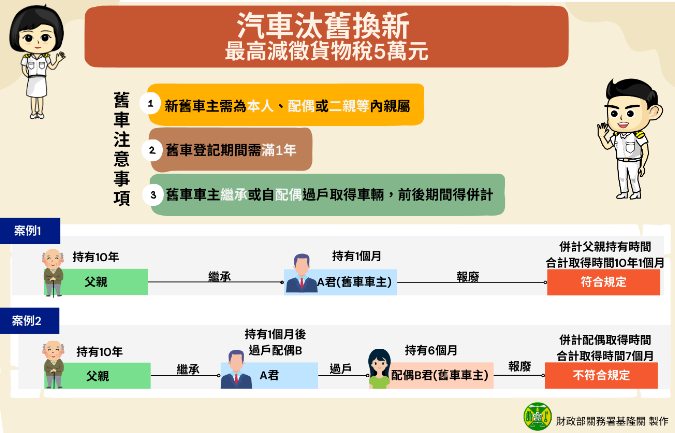

基隆關表示,依據貨物稅條例第12條之5規定,自110年1月8日起至115年1月7日止,報廢登記滿1年且出廠10年以上的小客車、小貨車、小客貨兩用車,在報廢前、後6個月內購買新車並完成新領牌照登記,每輛新車貨物稅最高減徵新臺幣5萬元。

基隆關指出,新舊車主需登記為同一人、配偶或二親等內親屬所有,其中二親等內親屬包含祖父母、子女、兄弟姊妹、孫子女等。且舊車登記時間由汽車過戶登記書所載日期起算至車籍報廢之日止,期間需滿1年,若舊車車主繼承或自配偶過戶取得車輛,前後期間得併計。

基隆關進一步舉例如下:

案例1:A君因繼承取得其父親登記10年的中古車輛,A君於1個月後將車輛報廢,舊車車主A君持有年限可併計父親持有期間,合計取得舊車期間為10年1個月,符合舊車報廢持有年限滿1年的退稅規定。

案例2:A君因繼承取得其父親登記10年的中古車輛,A君持有1個月後將該車輛再過戶予配偶B君,配偶B君於6個月後將車輛報廢,舊車車主B君持有年限僅可併計配偶A君持有期間,合計取得舊車期間為7個月,不符合舊車報廢持有年限滿1年的退稅規定。

中古車汰舊換新退稅,除應注意新舊車主親等關係,亦須留意舊車持有時間需滿1年,以免影響退稅權益。

「贈與」或「信託」農用農地予子女之贈與稅規定

財政部臺北國稅局表示,欲將名下作農業使用之農業用地,以成立他益信託,指定子女為受益人的方式,於信託期滿時,始將該農業用地移轉予子女,是否仍可免徵贈與稅?

該局說明,作農業使用之農業用地,贈與子女,依遺產及贈與稅法之規定,可免徵贈與稅,但應自受贈人取得後,列管繼續作農業使用5年;但如以成立信託方式,約定信託期滿時,始移轉予受益人,因其贈與標的為「信託受益權」,與遺產及贈與稅法所規定之「農業用地」不同,且信託受益人須待信託期滿後始取得農地所有權,亦無法自贈與日(即信託成立日)起以受贈人身分繼續作農業使用,是無遺產及贈與稅法有關免課贈與稅之適用,仍應申報繳納贈與稅。

該局進一步舉例說明,甲君將作農業使用之農業用地贈與予子乙君,依遺產及贈與稅法規定免課贈與稅,取得稽徵機關發給贈與稅不計入贈與總額證明書,但受贈人應自承受該筆農地起算5年內,繼續作農業使用。惟如甲君與丙銀行簽訂以子乙君為受益人之信託契約,將作農業使用之農業用地信託登記予受託人丙銀行,甲君應於與丙銀行信託成立之日起算30日內申報贈與稅,並依該筆農地公告現值1,000萬元估算信託利益,其應繳納贈與稅75.6萬元【(農地公告現值1,000萬元—免稅額244萬元)*稅率10%】。

凱米颱風造成的災害損失,在災害發生後30日內向國稅局報備!

財政部高雄國稅局表示,日前因凱米颱風造成部分地區嚴重災情,倘民眾發生財產損失,請檢附受災財物照片、損失清單及相關證明文件(例如原始取得憑證、維修估價單、受損財物修復取得發票或收據等),於災害發生後30日內向所轄國稅局申請稅捐減免。

納稅義務人除了可以臨櫃辦理與書面郵寄申請外,可多加利用財政部稅務入口網(https://www.etax.nat.gov.tw)線上申辦災害損失租稅減免。

個人買賣外幣賺匯差,次年5月主動申報財產交易所得

民眾投資理財除了以外幣存款賺取利息所得,也藉由匯率波動賺取價差,買賣外幣屬財產交易,依所得稅法第14條第1項第7類規定,應以出售時的成交價額,減除取得成本及相關費用後的餘額為所得額,於結售的次年5月主動申報個人綜合所得稅。

財政部高雄國稅局舉例說明,甲君於111年間以新臺幣(下同)1,200萬元向銀行兌購美金並辦理1年期定期存款,於112年間定期存款到期後,將美金本息全數結售換回1,320萬元,所獲增益120萬元,其中40萬元為定期存款利息所得,該部分銀行會填發扣(免)繳憑單供甲君申報利息所得;另80萬元為買賣美金因匯差所生的財產交易所得,該部分非屬銀行應填發扣(免)繳憑單的範圍,甲君於113年5月申報112年度綜合所得稅時,應將上開利息所得及財產交易所得併入申報納稅。

個人買賣外幣若有收益,漏未申報財產交易所得者,在未經檢舉或稅捐稽徵機關進行調查前,請儘速依稅捐稽徵法第48條之1規定,向稅捐稽徵機關自動補報並加計利息補繳稅款,以免受罰。

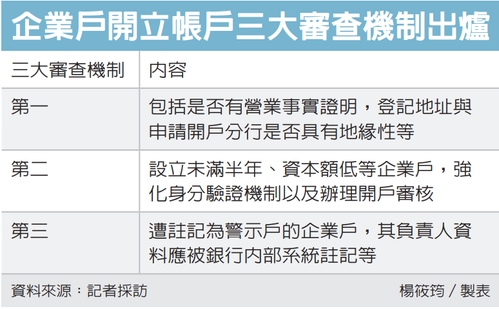

防堵詐騙 企業開立帳戶要過三關

為防範詐騙集團成立人頭空殼公司,掩護洗錢,金管會針對企業開立帳戶,搭建三關審查機制,未來設立未滿半年、資本額低的企業戶,都在強化審查名單中,防範詐騙集團空殼人頭公司戶闖關成功。

近年詐騙集團取得個人帳戶不易,改以成立人頭空殼公司,作為洗錢掩護工具。今年上半年問題陸續浮出檯面,立委關注公司戶空殼公司詐騙問題,金管會承諾加強對企業戶開立帳戶審查,據了解,初步控管模式已經在8月出爐。

之所以加強對企業戶審查,原因出在洗錢防制法子法告誡新制中,對違規帳戶祭出停權五年或是限制使用功能處分,但新制僅適用自然人,沒擴及到公司戶,如果公司涉及洗錢被抓,只要重新登記,導致詐騙洗錢案不斷,金管會也一度被檢察官點名是打詐三大戰犯之一。

為強化銀行業對企業戶開戶審查機制,最新三大審查關卡出爐,整體來說,要求銀行,必須針對公司戶開立帳戶的資本額、營業事實等合理性強化審查。

第一,將強化審查公司戶設立是否達到一定期間、資本額是否達一定金額,以及是否有營業事實證明,登記的地址與申請開戶分行是否都具有地緣性等,以及選擇開立帳戶原因的合理性等。

第二,假設設立不到半年,資本額又偏低的公司,來銀行開立帳戶,銀行必須要強化驗證身分,同時要加強審查公司營運項目以及登記地址的合理性。

第三,假設企業被註記成為警示戶,則要強化審查開戶的合理性。銀行內部系統更必須針對被註記成警示戶的企業,針對其負責人資料註記,也就是追溯到負責人後續如果開立新帳戶,就必須加強審視他的開戶動機,包括必要性與合理性。

股票移轉子女 節稅有眉角

每年5月至6月為上市櫃公司股東會旺季,不少長輩會趕在7月至8月配股前將股票轉移給子女領股利,至於要透過何種方式轉移較節稅?納稅人得先撥撥算盤。國稅局官員表示,採出售或直接贈與,要課的稅各有不同,民眾可依據自身情況審慎評估。

首先,父母若選擇透過「轉售」方式,將持有的公司股票移轉給子女,要留意的是證交稅、贈與稅。官員解釋,二親等親屬間買賣股票,必須繳納證交稅,若不涉及實質贈與,則免贈與稅,但仍要向國稅局申報。

官員指出,依《證交稅條例》規定,私人間買賣股票,應由買受人(代徵人)在買賣交割當日,按交易成交價格千分之3稅率代徵證交稅,並在代徵次日填寫證交稅繳款書,前往代收稅款金融機構繳納。

官員提醒,父母出售股票給子女,屬二親等親屬間財產買賣,除應繳納證交稅外,並應依遺贈稅法規定檢附相關證明文件,向國稅局申報。

另外也要留意,如果是假借買賣方式,實質上卻是贈與,例如資金來源是來自父母,則可能涉及贈與稅問題。

第二種情況,父母可選擇透過贈與方式,將所持有公司股票移轉給子女,此時就必須課徵贈與稅,但免課證交稅。

官員表示,目前每人每年享有244萬元贈與稅免稅額,民眾可規劃分年贈與,將財產移轉給子女。

若父母贈與子女財產超過244萬元免稅額,贈與淨額2,500萬元以下適用10%稅率;超過2,500萬元、5,000萬元以下部分,稅率15%;超過5,000萬元部分,稅率20%。

官員表示,將股票移轉給子女,可能涉及到證交稅、贈與稅等議題,不同移轉方式,可能須負擔不同稅負,提醒納稅人要留意相關規定,以免影響自身權益。

全球最低稅負制 企業六挑戰

許多國家已實施全球最低稅負制(GMT),勤業眾信昨(14)日表示,經深度訪談全球500位高階稅務主管後,認為GMT上路後將有六大挑戰,並提出四大建議,提醒跨國企業預做準備。

勤業眾信稅務部國際租稅業務負責人暨資深會計師徐有德表示,全球企業預期新稅制將帶來高昂的合規成本,也將影響企業經營決策,跨國企業傾向以改善稅務作業流程、導入科技、培育人才等措施作為因應。

勤業眾信指出,GMT上路後將有六大挑戰。首先,合規成本高昂,七成受訪企業預計將花費超過50萬美元(新台幣1,615萬元)來應對新稅法要求;第二,五成以上受訪者認為全球最低稅負制生效後稅負將增加。

第三,九成受訪者表示,全球最低稅負制可能顯著影響其企業戰略;第四,近七成受訪者預計全球最低稅負制將對未來的財務和申報義務造成重大干擾。

第五,近八成受訪者認為新規將導致更多稅務爭議;第六,四成受訪者表示需要加強稅務科技和所得稅會計的專業知識及人才。

勤業眾信建議,企業可採行四項策略因應,包括第一,優化流程,設立新的稅務和財務流程,以管理全球最低稅負制計算所需數據;第二,科技升級,導入先進稅務科技系統,確保準確的全球最低稅負制計算。第三,人才培訓,近兩成的企業開始重點培訓全球最低稅負制團隊,以滿足該稅制的合規要求;第四,七成企業已完成過渡性安全港評估。

徐有德表示,當企業愈了解新制規則,愈能精準預估對企業產生的新增成本,就能在符合成本效益的前提下,找出每個企業最適合的因應之道。

企業資產提前報廢 可列損失

近日豪雨、地震等災害,導致部分營利事業受到影響,財政部南區國稅局昨(15)日提醒,企業遇到災損記得留意,固定資產未達耐用年限提前報廢,可將資產帳列未折減餘額列為損失。

另外,若處理廢料時產生收入,也別忘了要列為收益,以免因短漏報收益而遭補稅。

近日南台灣受到豪雨侵襲,昨日全台也發生地震,企業難免遇到固定資產未達耐用年限而須提前報廢的情況。

南區國稅局表示,營利事業可依《所得稅法》規定提出確實證明文據,包括會計師針對災害損失所出具的查核簽證報告或年度所得稅查核簽證報告,並檢附相關佐證資料,如廢棄前後照片、出售廢料憑證等,或經事業主管機關監毀並出具載有監毀固定資產品名、數量及金額的證明文件。

國稅局表示,營利事業若未能取得證明文件,則應在報廢前請稽徵機關核備,並以其帳列未折減餘額列為該年度的損失。

國稅局舉例,甲公司2022年營所稅結算申報列報廠房及機器設備報廢損失1,000萬餘元,經查該損失是因營業處所搬遷,而使未達規定耐用年數的廠房及機器設備須拆除廢棄。

但甲公司未於廠房、設備拆除廢棄前報請國稅局核備,也未檢附報廢前後照片、清運過程資料及出售廢料收入單據等相關資料,國稅局只能依規定剔除甲公司列報的固定資產報廢損失。

國稅局提醒,營利事業固定資產如因特定事故未達固定資產耐用年數表所規定的耐用年數而提前毀棄,要保存好相關證明文據。

國稅局表示,過去曾發現有企業申報固定資產報廢損失,結果被國稅局發現,資產只是從財產目錄除帳,實際上仍繼續使用或閒置,實質上沒有報廢,不符合規定,也會被剔除補稅。

專用設備抵減所得稅新規分析

台商可利用最新9號公告爭取稅收優惠。

為配合推動大規模設備更新和消費品以舊換新,大陸稅務總局7月公布《關於節能節水、環境保護、安全生產專用設備數字化智慧化改造企業所得稅政策的公告》(財政部稅務總局公告2024年第9號),明確企業在2024年1月1日至2027年12月31日期間,發生的專用設備數字化、智慧化改造投入,只要不超過該專用設備購置時原計稅基礎的50%部分,可按照10%比例抵免企業當年應納稅額,若當年應納稅額不足抵免,可向以後年度結轉,但結轉年限最長不得超過五年。

一、專用設備數字化、智能化改造的範圍

9號公告中提到的專用設備數字化、智慧化改造,是指企業利用資訊技術和數字技術,對專用設備進行技術改進和優化,從而提高該設備的數字化和智慧化水準,也就是說,現階段台商對專用設備在資料獲取、資料傳輸和存儲、資料分析、智慧控制、數位安全與防護等幾方面進行的改造,都能享受改造投資額抵免的優惠。

另外可以享受稅收優惠的專用設備,還必須是企業實際購置,並自身實際投入使用並列入《目錄》範圍內的專用設備。

二、與2008年購置專用設備優惠政策的差異

9號公告是對2008年1月1日起實施的「企業購置用於環境保護、節能節水、安全生產等專用設備的投資額,可以按一定比例實行稅額抵免」的優惠政策進行擴圍,突出了推動設備更新的要求,將「專用設備數字化、智慧化改造投入」納入優惠範圍。

但本次優惠內容與2008年購置專用設備的優惠內容的不同,是2008年優惠政策中抵免限額為購置專用設備符合規定的全部金額,而9號公告中的抵免限額則為「不超過該專用設備購置時原計稅基礎50%的部分」。

三、享受9號公告優惠政策注意事項

1、改造投入金額是指企業對專用設備數字化、智能化改造過程中發生,並形成該專用設備固定資產價值的支出,不包括退還的增值稅稅款及專用設備運輸、安裝和調試等費用;

2、對企業利用財政撥款的改造投入款,以及融資租賃期屆滿後租賃設備,所有權未轉移至承租方企業,承租方企業的上述改造投入款均不得享受抵免優惠政策;

3、企業在專用設備改造完成後五個納稅年度內轉讓、出租,應在該專用設備停止使用當月,停止享受優惠,並補繳已抵免的企業所得稅稅款;

4、此次優惠政策季度或月度預繳時並不能享受,必須在匯算清繳時才能申報享受,並採取「自行判別、申報享受、相關資料留存備查」辦理方式,不需向稅務機關備案,但相關資料需留存十年;

5、可享受優惠的台商,應事先制定專用設備數字化、智慧化改造方案,或取得經技術合同認定登記機構,登記的技術開發合同或技術服務合同,相關資料留存備查;同時還需對上述改造投入款進行單獨核算,如在一個納稅年度內對多個專用設備進行數字化、智慧化改造,需按不同專用設備分別歸集相關支出,若支出劃分不清,就不能享受稅收優惠政策。