LSATaxnews 電子週報112年11月27日-112年12月01日

- 個人以營利為目的,透過網路銷售貨物或勞務,於當月銷售額達營業稅起徵點時,應即向國稅局申請稅籍登記

- 查封車輛可採變賣程序執行可避免公開拍賣拍定價格過低造成不利益的風險,亦可簡化執行程序

- 非健保特約醫療機構符合條件者,可向所在地稽徵機關申請為財政部認定會計紀錄完備正確之醫療院所

- 營業人獲配國內外股利之營業稅申報規定

- 善用每年贈與稅免稅額

- 車輛改裝成餐車之貨物稅規定

- 遺有優惠存款不符合遺產稅申報稅額試算服務者之申報注意事項

- 納稅義務人分期繳納遺產稅應加計分期利息

- 營業稅申報 八大錯誤樣態要注意

- 未分配盈餘投資抵減 有條件

個人以營利為目的,透過網路銷售貨物或勞務,於當月銷售額達營業稅起徵點時,應即向國稅局申請稅籍登記

財政部中區國稅局表示,個人以營利為目的,透過網路銷售貨物或勞務(包含透過網路銷售遊戲幣、遊戲點數卡、虛擬寶物等虛擬遊戲商品),如當月銷售額已達營業稅起徵點(貨物8萬元、勞務4萬元),請儘速向營業地址所轄稽徵機關辦理稅籍登記,以免受罰。

該局說明,個人透過網路銷售貨物或勞務,其於當月銷售額達營業稅起徵點之次月月底前始申請稅籍登記,或於次月月底前經查獲後始依限補辦稅籍登記者,國稅局將就已達起徵點當月1日至稅籍登記前之銷售額依法補徵營業稅,免依加值型及非加值型營業稅法第45條及第51條第1項第1款規定處罰。

此外,該局提醒,網路賣家營業人辦理稅籍登記,同時須登記「網路名稱及網域位址」,如向網路服務提供業者或其他提供虛擬主機之中介業者申請會員者,需同時提供申請之「會員帳號」,並請網路賣家營業人應於其網路銷售頁面之明顯位置清楚揭露統一編號及營業人名稱。

查封車輛可採變賣程序執行可避免公開拍賣拍定價格過低造成不利益的風險,亦可簡化執行程序

財政部臺北國稅局說明,行政執行分署對於動產(車輛)的強制執行,原則上是以公開拍賣方式進行,由出價高者支付價金取得拍賣物,如果未能於第1次執行程序中拍定,則進行第2次拍賣(將減價50%),結果可能造成查封物拍定價格遠低於市場行情;納稅義務人若覓得買家,得向行政執行分署申請改以不經公開的拍賣程序,協議以相當價格,將查封物賣出,降低減價拍賣所造成不利益的風險。

該局舉例說明,甲君欠繳110年度綜合所得稅528萬元,經該局移送行政執行分署強制執行,嗣行政執行分署查封甲君所有名車1輛,經鑑定價格為300萬元,若經第1次公開拍賣無人應買,將進行第2次(減價)拍賣,其起標價格降至150萬元,甲君認為進行拍定價格遠低於市場行情造成損失,遂向行政執行分署主張已覓得買家乙君,願以相當鑑定價格購買,申請以變賣方式執行,經行政執行分署洽該局、甲君及乙君對於價格達成協議,並簽訂執行筆錄後,由乙君支付價金取得車輛,行政執行分署撤銷該車輛查封並將價金全數抵繳甲君欠稅。

非健保特約醫療機構符合條件者,可向所在地稽徵機關申請為財政部認定會計紀錄完備正確之醫療院所

財政部中區國稅局表示,財政部於112年1月5日修正「財政部認定會計紀錄完備正確之醫院審核要點」規定,適度放寬適用條件,尚未加入全民健康保險特約之私立醫療機構(包括醫院及診所),符合條件者,可向所在地稽徵機關提出申請。

該局說明,納稅義務人、配偶或受扶養親屬取具非健保特約且未經財政部認定其會計紀錄完備正確之私立醫院(診所)之收據,依所得稅法第17條第1項第2款第2目之3規定,無法列報為醫藥及生育費扣除額,為維護就診病人因醫療性質之醫療行為可列報醫藥支出扣除額權益,財政部已放寬審核要點適用條件,符合條件者,可向所在地稽徵機關提出申請,經財政部核定後,納稅義務人取具該醫院(診所)之醫療收據,即可列報醫藥及生育費扣除額,並減少病患與醫院(診所)間糾紛。

中區國稅局進一步說明,本次審核要點修正重點為(1)縮短核實認定年度:原提出申請年度之前3年度均依法按帳簿憑證資料辦理所得稅申報,並經稽徵機關核實認定,縮短為其中至少1年度經稽徵機關核實認定;(2)放寬短漏報收入認定標準:由短漏報收入占全年度總收入之比率超過0.5%,修正為5%,或短漏報收入超過新臺幣40萬元,修正為50萬元。

營業人獲配國內外股利之營業稅申報規定

財政部表示,兼營投資業務之營業人,應將全年取得之現金股利及股票股利,彙總併入當年度最後一期免稅銷售額申報,並依兼營營業人營業稅額計算辦法(下稱兼營計算辦法)規定,按當年度進項稅額不得扣抵銷項稅額比例(下稱不得扣抵比例)計算調整稅額,併同繳納。

財政部說明,為簡化營業人報繳手續,營業人於年度中所取得之現金股利及股票股利,得暫免列入當期之免稅銷售額申報,俟年度結束時,將全年股利收入,彙總加入當年度最後一期之免稅銷售額申報計算應納或溢付稅額;前開股利收入含投資國外營利事業所取得者,惟不含資本公積轉增資配股部分。

財政部進一步說明,兼營投資業務之營業人按兼營計算辦法,得採用比例扣抵法或直接扣抵法(須帳簿記載完備,能明確區分所購買貨物、勞務或進口貨物之實際用途;經採用此扣抵法後3年內不得變更)計算調整稅額,其得自行選擇有利之扣抵方法,舉例說明兩方法計算方式如下:

依加值型及非加值型營業稅法第4章第1節規定計算稅額之營業人,其因兼營投資業務取得股利收入全年計新臺幣(以下同)1,000萬元,無其他免稅銷售額,應稅銷售淨額計9,000萬元,其當年度不得扣抵比例為10%〔1,000萬元÷(1,000萬元+9,000萬元)〕;屬專供應稅(含零稅率)營業用之得扣抵進項稅額450萬元,屬專供應稅及免稅營業共同使用之進項稅額50萬元。倘採比例扣抵法,其不得扣抵進項稅額為50萬元〔(450萬元+50萬元)*10%〕;倘採直接扣抵法,其不得扣抵進項稅額則為5萬元(50萬元*10%)。

善用每年贈與稅免稅額

財政部北區國稅局表示,自111年1月1日起,每人每年贈與稅免稅額調高為新臺幣(下同)244萬元。亦即每一位贈與人在同一年度內,不論贈與多少人及贈與次數多寡,只要當年度所贈與的金額累計不超過244萬元,即可免納贈與稅;超過贈與免稅額的部分,視贈與金額大小,課徵10%至20%不等的贈與稅。

該局進一步指出,所謂「同一年」係採曆年制計算,以每年1月1日至12月31日止。今年已邁進11月,112年度即將過完,明(113)年又重新起算免稅額,納稅義務人可善用每人每年244萬元的免稅額,由父母各自贈與給子女。舉例來說,父親、母親在今年12月底前各贈與子女合計244萬元,再於明年1月各贈與子女合計244萬元,短短不到幾個月,贈與子女現金達976萬元均免繳納贈與稅,父母透過節稅規劃,讓子女可以利用受贈的自有資金做為創業或投資理財的基金。

該局特別提醒,贈與人在一年內贈與他人的財產總值超過贈與稅免稅額時,應於超過免稅額之贈與行為發生後30日內,向國稅局辦理贈與稅申報,以免受罰。如對稅法有不明瞭之處,歡迎至該局網站(https://www.ntbna.gov.tw)查詢相關法令或利用免費服務電話0800-000321洽詢。

車輛改裝成餐車之貨物稅規定

財政部北區國稅局表示,行動餐車創業,成本低、免店租及高機動性,成為小資族創業的首選,因此常有買入小貨車後再交由協力廠商改(加)裝車身或設備的情形,此種改加裝的行為,核屬於貨物稅條例及貨物稅稽徵規則規定的「產製」行為,應依規定課徵貨物稅。

該局進一步表示,廠商對於已稅車輛、已稅底盤或車身(下合稱已稅車輛)改(加)裝車身或設備,可增加車輛的使用價值,核屬貨物稅條例第1條及第2條規定所稱「產製」,應依同條例第19條規定向所在地主管稽徵機關申請辦理貨物稅廠商登記及產品登記,惟1.汽車修理廠商改(加)裝車身,得免辦產品登記。2.加裝設備廠商除加裝設備外,無產製其他應納貨物稅之貨物,得免辦貨物稅廠商登記。但符合前揭得免辦廠商登記或產品登記之廠商有下列情形,仍需逐件向所在稽徵機關申報繳納貨物稅:

一、廠商在已稅車輛出廠或進口後新領牌照前改(加)裝車身或設備,需按改(加)裝設備後的整車價格課徵貨物稅。

二、領牌日次日起1年內改(加)裝,且改(加)裝設備在新臺幣(下同)1.5萬元以上者,就需課徵貨物稅。如果是依法令強制規定後改裝、領牌後超過1年或改加裝價格低於1.5萬元,都不需加徵貨物稅。

該局舉例說明,甲君在112年1月3日購入小貨車作為行動餐車,於次日新領牌照後,委託乙加裝設備廠改裝成行動餐車;乙加裝設備廠於112年7月1日改裝完成,改裝設備的完稅價格為20萬元,乙加裝設備廠應於車輛出廠前向所轄國稅局申報繳納貨物稅3萬元(20萬元*稅率15%)。

該局呼籲,汽車修理廠及加裝設備廠商自行檢視,如有應補徵貨物稅情事,發現未依規定報繳者,在未經檢舉或稽徵機關或財政部指定之調查人員進行調查前,自動補報並補繳稅款及加計利息,即可依稅捐稽徵法第48條之1規定免予處罰。

遺有優惠存款不符合遺產稅申報稅額試算服務者之申報注意事項

財政部臺北國稅局表示,申請遺產稅申報稅額試算服務(下稱稅額試算服務)的民眾,收到不符合遺產稅申報稅額試算通知書之原因,如為存款資料換算短差超過新臺幣(下同)500萬元者,於填寫遺產稅申報書辦理申報時,應留意有無優惠存款,並檢附相關證明文件辦理申報,可以加速取得遺產稅證明書。

該局說明,遺產稅申報稅額試算通知書所載不符合試算原因為「07存款資料換算短差超過500萬元者」,其計算方式係依被繼承人死亡前2年平均利息所得,按被繼承人死亡前2年度郵政儲金一年期定期存款平均利率推估本金,與金融機構查復存款總額比較,差異數在500萬元以上而言。被繼承人遺有利息所得較高之「優惠存款」,按上述方式推估之本金,將有高估之情形,民眾於申報遺產稅時,檢附「優惠存款」證明(例如載有優惠存款利率之存摺影本或金融機構出具之存款利率證明等),可節省國稅局查核時間,加速取得遺產稅證明書。

該局舉例說明,被繼承人甲君於112年8月10日死亡,子乙君申請遺產稅稅額試算,經該局回復不符合遺產稅申報稅額試算,查其原因為「存款資料換算短差超過500萬元」。乙君以被繼承人甲君為銀行退休行員,應有行員優惠存款利率之定期存款,於申報遺產稅時,檢附銀行行員優惠存款利率13%證明,並申報甲君所遺土地、房屋各2筆及金融遺產參考清單所列存款等。因遺產總額在3,000萬元以下,且財產內容單純,無需進一步查核,符合該局遺產稅櫃檯化作業規定,於臨櫃向該局申報遺產稅時,現場即時取得遺產稅證明書。

該局提醒,被繼承人死亡時如遺有優惠存款,於申報遺產稅時,檢附載有優惠存款利率之銀行存摺內頁及封面或向銀行申請優惠存款利率證明等文件,可加速取得遺產稅證明書。

納稅義務人分期繳納遺產稅應加計分期利息

財政部臺北國稅局說明,依遺產及贈與稅法第30條規定,遺產稅應納稅額在30萬元以上,納稅義務人確有困難,不能一次繳納現金時,可以在繳納期限內向國稅局申請分18期以內繳納稅款,每期間隔以不超過2個月為限;申請分期繳納者,須加計分期利息,每一期利息都是從原繳納期限屆滿之次日起算至繳納日止,依郵政儲金一年期定期儲金固定利率計算,利率有變動時,依變動後利率計算。

該局舉例說明,被繼承人甲君死亡後,僅遺留存款20萬元,其餘均為不動產及股票,經核定遺產稅額為90萬元,繳納期限至112年8月10日,納稅義務人於112年8月1日主張被繼承人所遺現金不足以繳納遺產稅款,向該局申請分18期繳納。本案可分期繳納金額為90萬元,每期5萬元,並自繳納期限屆滿之次日(112年8月11日)起至繳納之日止,依郵政儲金一年期定期儲金固定利率(年利率1.60%),分別加計利息如下:

一、第1期繳納起迄日為112年8月11日至112年10月10日,納稅義務人於112年10月5日至銀行繳納,銀行應加收112年8月11日至112年10月5日計56日之分期利息122元〔即本稅50,000元*56日÷365日*1.60%〕。

二、第2期繳納起迄日為112年10月11日至112年12月10日,納稅義務人於112年11月1日至銀行繳納,銀行應加收112年8月11日至112年11月1日計83日之分期利息181元〔即本稅50,000元*83日÷365日*1.60%(利率未變動)〕;其餘各期依此類推。

該局特別提醒,納稅義務人對核准分期繳納之任何一期應繳稅捐,未如期繳納者,稽徵機關將就未繳清之稅款餘額一次發單通知補繳,並依規定加計利息。

營業稅申報 八大錯誤樣態要注意

為提供營業人正確申報營業稅觀念,避免因申報錯誤遭補稅處罰,財政部高雄國稅局特彙整營業人申報營業稅常見八大錯誤樣態,其中有兩項和發票有關。

一是誤持其他營業人(如關係企業或分支機構)進項憑證申報扣抵銷項稅額,或同一進項憑證重複申報扣抵銷項稅額。

二是已作廢統一發票的收執聯及扣抵聯應收回及確實裝釘於同張存根聯上,避免裝釘錯誤而漏報有效統一發票銷售額。

三是誤將非經海關出口零稅率銷售額申報為經海關出口零稅率銷售額,未檢附適用零稅率證明文件,經總額交查產生異常。四是採網路申報銷貨退回、進貨退出或折讓證明單,未逐筆申報,誤以合計數申報,致發生進銷項交查異常。

五是誤將單筆稅額新台幣500元以上的進項憑證彙加申報,或數張500元以下進項憑證採彙加申報,漏未勾選彙加註記,致發生進銷項交查異常。

六是累積留抵稅額已申請抵減,惟申報時未同步釐正,致累積留抵稅額欄位金額錯誤,或申報銷售額正確,但稅額錯誤,致短漏繳營業稅。

七是兼營營業人漏未申報營業稅額調整計算表。

八是將代購的統一發票誤交付他人,致營業人誤用他人的統一發票。營業人於開立統一發票時,應檢視是否為營業人本身申購的統一發票,以避免誤用他人統一發票。

112年9-10月(期)營業稅申報期將至,營業人可檢視有無上述錯誤類型,於未經檢舉及未經國稅局進行調查前,自動更正或補報繳,可依稅捐稽徵法第48條之1規定,補稅免罰。

未分配盈餘投資抵減 有條件

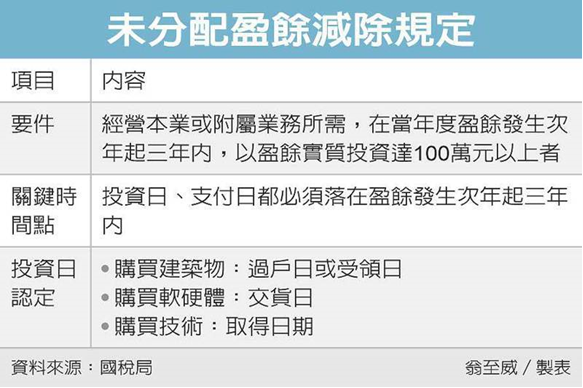

公司以未分配盈餘從事實質投資,符合條件可適用《產業創新條例》租稅優惠。財政部北區國稅局提醒兩個關鍵日期,一個是「投資日」,一個是「支付日」,兩日期都必須符合盈餘發生年度次年起三年完成,才能適用。

產創條例規定,企業自申報2018年未分配盈餘加徵營所稅起,因經營本業或附屬業務所需,在當年度盈餘發生次年起三年內,以盈餘實質投資達100萬元以上者,投資金額可在申報當年度未分配盈餘時列為減除項目,降低未分配盈餘稅務負擔。

北區國稅局指出,公司或有限合夥事業以盈餘進行實質投資,依規定,實質投資的「投資日」及「支付日」都必須符合在盈餘發生年度次年起三年內完成,並在辦理未分配盈餘申報時,依規定格式填報及檢附相關證明文件送稅捐稽徵機關審查。

依據投資類型不同,投資日的認定各有不同。例如若是向他人購買建築物,是以完成所有權登記日期為準;無須辦理所有權登記者,則以受領日期為準;若是自行或委託他人興建建物,以建設主管機關核發使用執照日為準;無須核發使照者,則以建築相關證明文件載明的完工日期為準。

另外像購置軟硬體設備,以交貨日為準;購置技術,以取得日為準;自行或委託他人興建建物或購置軟硬體設備,屬分期興建或分批交貨,則以各期興建完成驗收日或各批設備交貨日為準。

國稅局舉例,甲公司2020年未分配盈餘申報,列報產創條例未分配盈餘實質投資減除金額6,000萬元,檢視相關明細、合約、統一發票、驗收單、付款紀錄及財產目錄等資料,發現其中購置機器設備3,000萬元的款項,交貨日雖為2021年,但款項是在2020年支付。

依前述辦法規定,雖然投資日符合標準,但支付日不符規定,因此甲公司不可將這部分列為2020年未分配盈餘減除,國稅局最後予以剔除補稅。